复制成功

前往公众号搜索关注…

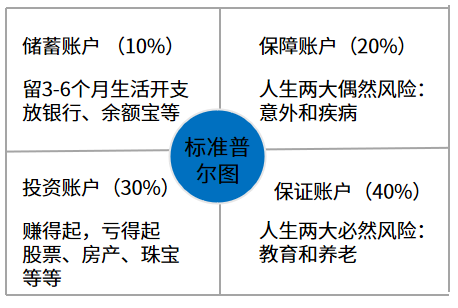

每年开门红,保险公司往往会请律师、理财规划师或公司高级讲师,给客户讲家庭财产的规划,通过分析经济形势、观念引导、利益演示,启迪客户如何做好财产规划,很多人听了讲座,愿意花几万、几百万甚至几千万去买保险,其中运用最多的就是标准普尔家庭资产分配象限图,这是目前公认的最合理稳健的家庭资产分配方式,那么这张图设计背景是怎样的?给老百姓买保险又有怎样的启示呢?

一、标准普尔图详解

标准普尔家庭资产分配象限图如下:

1、普尔象限图的由来

美国著名的评级机构标准普尔通过对全球10万个资产稳健成长型的家庭进行调查分析,得出的上述资产分配图,对家庭的不同财产如何分配以及分配比例都有揭示,具体如下:

这个图并不是一个人创造出来的,而是经验积累出来的,就跟我们小时候听长辈说的农谚一样,古人并不知道农谚背后的科学道理,但是知道这种农谚屡试不爽。

2、普尔象限图的含义

对于这四个账户,可以做个简单的解释:

储蓄账户(日常要用的钱)

一般是放在银行或灵活理财账户,一般是满足未来3-6个月的开支,

会赚钱的人善于用钱,不会任其贬值

保障账户(应急要用的钱)

意外或疾病是人生两大偶然风险,家庭可能因为意外或重疾,导致收入中断和收入损失。

会赚钱的人善于转嫁风险,不会风险自留

投资账户(用来投资的钱)

追求高风险、高收益,但是注意投资比例,不会所有的钱用来投资

即使全部亏损,不会对家庭造成太大的影响。

保证账户(未来要用的钱)

教育和养老是刚性需求,孩子读书和未来养老往往是人生必然经历,这种投资一般强调本金安全,能够保值增值。

这四个账户,与其说是桌子的四条腿,缺一不可,不如说通过资金的分散使用,为家庭资产建立起防火墙。

二、保险在标准普尔象限图的应用

1、明确保险与储蓄、投资的区别

保险说到底就是拿出收入的一部分,存在保险公司,转嫁意外或疾病风险,保证储蓄、投资的钱和未来养老的钱不受损失。平平安安以后还能退钱,保险是一种强制储蓄。

从对待风险的态度上, 储蓄和投资属于风险自留,没有保单兜底,家庭财产可能遭受损失,拥有保障,是一种积极应对风险的方法。

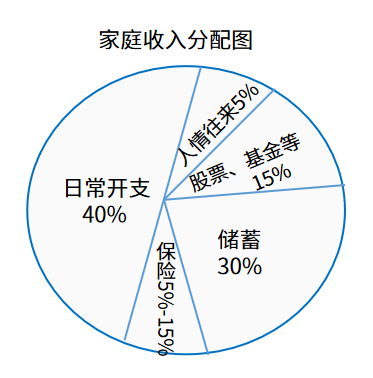

2、保障型产品需要考虑交费预算

标准普尔分配图,提供的是特定人群对家庭财产分配的一种策略,而不是一个可以模仿的对象,其反映的是一个财务自由、无负债的家庭财产分配方式,对于没有负债,家庭收入水平较高,已经有充分保障的消费者来说,确实合适.

但是对于身负房贷车贷、还要承担父母养老和家庭开支的一般家庭来说,下面这张图更有借鉴意义:

3、保险理财产品需要合理规划

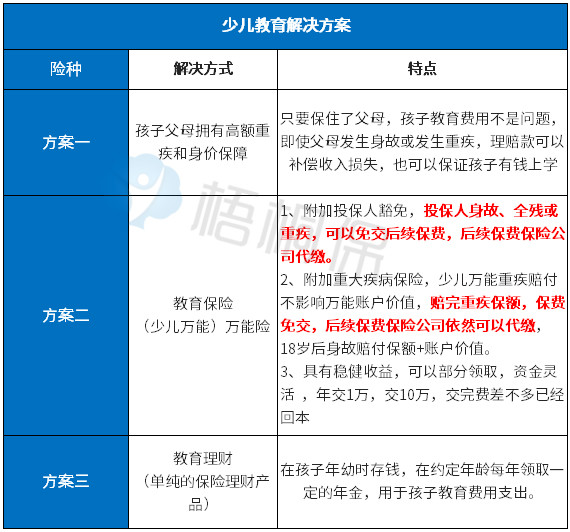

a、针对少儿教育:

在少儿教育解决方案中,教育保险和教育理财有本质区别。

教育保险:既有保证教育功能,又有高额保障,其豁免条款和赔付方式,是目前人性化程度最高的一类产品,充分考虑到少儿作为弱势群体的可能风险。

少儿万能附加重疾扣除保障成本很低、回本快,可以附加医疗,交费少杠杆效应明显,即使是十几年前的少儿万能险,到了今天,搭配当前的百万医疗险以后,仍然具有很高的投保价值。

教育理财:有的可以附加豁免,但是保障功能上没有教育保险好。

b、针对成人养老

很多开始考虑养老的人会考虑投保保险公司开门红理财产品,在社保养老基础上,补充一定的商业养老保险。

商业养老保险注意的是:

1、被保人的选择

保险理财产品0岁投保和60岁投保,年金保额保额不同,但是生存总利益几乎一模一样,就是拿到最终收益是一样的。

但是如果是60岁投保,被保人是30岁,被保人很年轻,生命周期长,年轻时父母领钱养老,百年以后保单留给儿子,儿子身故还可以留给孙子,一份保单三代人收益。

但是年金保险,投保人可以决定受益人,分红归投保人,生存金归被保人,被保人如果超过18岁,只有被保人有权领取生存金,投保人是无权领取的,即使要是领取,也要被保人签字。如果是养老险,最好是自己给自己投保,不要夫妻互保或给孩子投保自己领钱。

2、保险理财收益的不确定性

保险理财,如果是作为养老,一是安全;二是稳健,保值增值。

保险理财生存金返还按合同约定执行,安全性比较高,但是不少银保理财有特别约定,可能短时间内不能兑付(个别情况)

保险理财产品稳健上:就是现金价值和公司实际经营状况。现金价值高回本快,另外通过追加万能账户方式投保,回本也很快。而公司实际经营状况,从长远来说都是不确定的。

3、万能账户利率

很多保险公司设置有不同的万能账户,交费高,搭配的万能账户利率高,消费者留意自己搭配的账户名称,经常去保险公司官网看看实际利率。

万能账户一般都都有保底利率,最高保底3.0%,如果真的要保值增值,拿保底利率实际上没有意义,万能利率如果低于4.0%,实际意义已经不大。

很多保险公司万能账户设立时间不长,一两年的运行数据参考价值有限,但是很容拿短期内高利率去诱惑客户,可以去看下公司过去其他万能账户十几年来的利率情况,可以直观的看到公司万能险资金运作是否老练成熟。

4、追加、退保和部分领取限制

一般年金保险追加万能账户、退保和部分领取有一定的手续费限制,

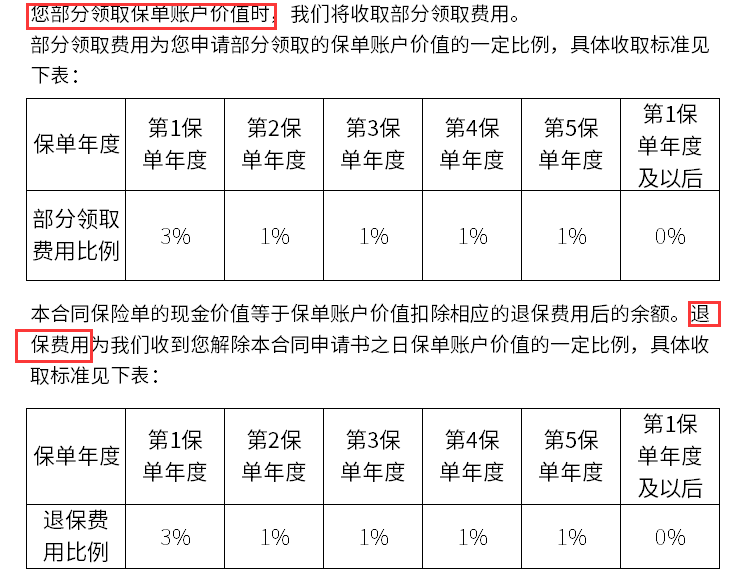

一般追加万能账户会有2%-3%初始费用;而投保前五年退保和部分领取有手续费限制:

上图中的退保和部分领取手续费比较低,一般产品前五年是5%依次递减。部分领取一般有领取金额限制,如不得超过保费20%;也有最低账户金额要求:比如每笔金额不得低于多少,或者领取后,账户里至少留存多少等,投保时留意特别规定。

总结:日常生活中,很多人不会计划失败,而是失败于没有计划,一般做家庭保障时可以一些成熟的保障规划思路,结合家庭实际情况,如交费能力、个人情况综合权衡,做好自身的保障规划。

看品方法内容中如有提及保险产品信息仅供参考,具体请以保险公司官方正式条款为准;如有涉及信息准确性偏差,请点击此处联系我们。